ESG前沿观察丨全球与中国市场的ESG投资发展

根据路孚特近日发布的《2022年全球碳市场年报》,2022年全球碳市场再创新高,总交易规模创历史新高达到8,650亿欧元。

国际能源署近日发布《2023年全球电力市场报告》,预计未来三年世界电力需求增长将加速至平均3%,到2025年,可再生能源在全球发电结构中的份额将从2022年的29%上升至35%,燃煤和燃气发电的份额将下降。

MSCI(明晟)近日推出ESG内部信息平台“MSCI企业可持续发展洞察”工具,旨在使上市公司的可持续发展高管能够设定ESG和气候目标并跟踪进展,并将其可持续发展数据与同行进行比较,进一步提高其ESG和气候状况的透明度。

2月17日,国际可持续发展准则理事会(ISSB)就首批两份可持续性信息披露准则(ISDS)的生效日期等关键问题做出了明确决议。在可预见的情境下,首批适用企业最快应于2025年内完成符合要求的信息披露工作。

张博辉·教授

香港中文大学(深圳)经管学院执行院长、校长讲座教授;深圳高等金融研究院金融科技与社会金融研究中心主任;深圳数据经济研究院副院长

内容概要

一、 ESG投资披露:国际实践与建议

二、 ESG投资发展:全球与中国市场

三、 ESG评价的实质性与投资指引作用

四、 中国资管行业ESG最新发展态势

ESG投资披露:国际实践与建议

ESG投资披露,指资管机构围绕其在过去一段时间内的ESG投资方法和实践情况将信息报送给使用者的过程。

1. 国际上目前尚没有统一的ESG投资披露框架,国内外ESG投资和披露的侧重点不同。国外主要关注净零排放、种族和性别平等等;国内聚焦党建、共同富裕等更符合中国国情的议题。

2. 各地区均强化气候变化相关披露的重要性。气候变化是几乎所有机构最关注的实质性议题之一,部分机构现已公开支持气候相关财务信息披露工作小组并依其报告建议进行气候信息披露。

3. 目前在强监管下,欧洲整体的披露深度和广度较高。机构多以专题报告披露,如尽责管理报告,机构对气候变化的重视较强。与欧洲机构相比较,美国机构在政策和总览性报告的披露较少。

4. 和国际ESG投资披露相比,国内ESG投资披露的形式不一,对ESG投资的具体流程和策略介绍的机构较少。内地机构的ESG信披内容更具中国特色,在环境议题上,内地资管机构多以“双碳”政策为切入口,但仍需加强在气候治理上的披露。

ESG投资发展:全球与中国市场

1. 全球ESG投资实践获得显著增长,增长主要源于北美和亚太地区,亚洲(除日本)可持续基金数量也呈现积极发展态势。

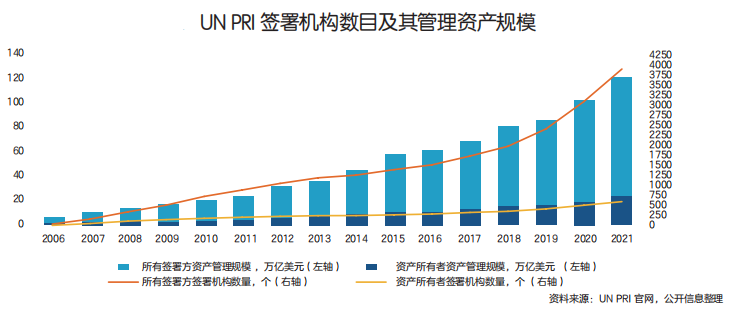

截至2021年初,全球已经有超3826家机构签署UNPRI,签署机构管理资产规模达121.3万亿美元。相比资产所有者,投资管理人及服务提供商更多贡献了近年签署机构数的增长。2022年上半年,北美地区、亚洲和太平洋地区分别贡献28%和19%的新增量。

2021年三季度,全球可持续投资基金数量已达到历史最高水平。截至2022年6月末,在地缘政治冲突、全球资产价格波动等影响下,全球投入可持续投资基金的资金减少,但亚洲(除日本)的可持续投资基金规模相对稳定,且继续保持全球第三的规模。

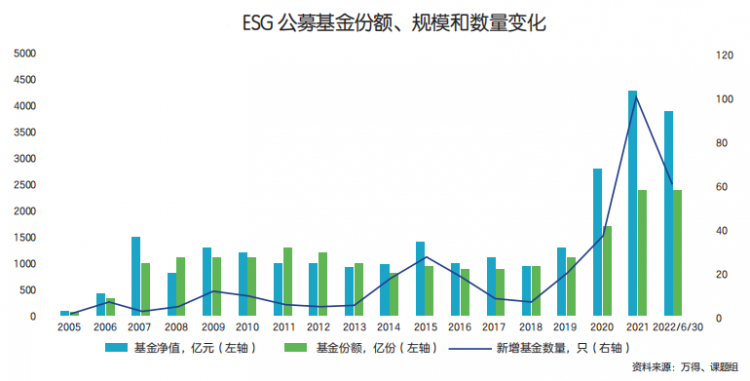

2. 碳达峰、碳中和的目标正式宣告后,中国ESG公募基金获得显著增长。

截至2022年6月30日,国内ESG公募基金374支,总体基金份额超过2419亿份,总体基金净值达3925亿元。国内ESG公募基金以主动和股票投资型基金为主,核心ESG公募基金下行风险和信息比率呈现优于同类排名的趋势。

3. 国内ESG银行理财产品体量大,是践行ESG理念的重要力量。

截至2022年6月底,国内市场合计发行ESG银行理财产品276只,合计募集资金超过1500亿元。在ESG策略上,ESG银行理财产品重点投资于绿色发展、清洁能源、节能环保、消费升级、健康医药、乡村振兴、普惠金融、小微企业支持等产业,体现绿色升级和助力经济高质量发展主题。

4. 国内证券公司加入ESG生态体系,为ESG信息的分析与处理添砖加瓦。

证券公司是投资市场重要的服务提供者,证券公司参与ESG信息的分析与处理,有助于投资流程纳入ESG因素考虑,是ESG生态的重要组成部分。证券公司部分研究源于股东对绿色金融的重视,部分研究出于客户委托课题、构建指数、ESG实质性相关研究需求等开展ESG研究。

ESG评价的实质性与投资指引作用

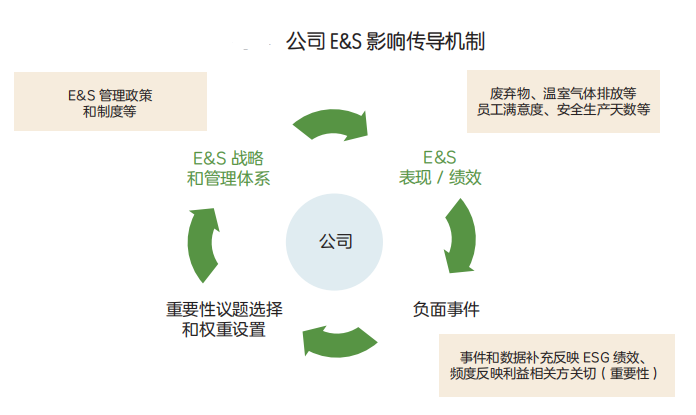

1. 随着近几年ESG投资理念在国内不断深入传播,回归于ESG本源数据,立足ESG基础设施,审视ESG评价实质性十分必要。

研究发现:

//在国家相关政策持续倡导下,国内ESG信息释放程度与底层数据采集覆盖实现了阶段性匹配。

//在国家政策与市场参与者的双向推动下,国内ESG数据将进入精细化发展阶段。

//从一级权重来看,不同评级机构针对同一个股及其代表行业的权重设计不存在绝对意义上的重大分歧,但存在相对的分歧。

2. 为了从实证角度研究ESG评价体系对投资的指引作用,研究对股票ESG评级与股价收益率和波动率、基金ESG评级与基金收益率和波动率进行了回归分析。

分析发现:

//绝大多数ESG评级对下一年股价收益率和波动率有一定预测作用,但对经市场调整后的股价收益率的预测作用并不明显。

//部分机构的ESG评级变动与下一期股价收益率呈现正相关,与下一期股价波动率呈现负相关。

//从基金ESG评级看,基金ESG评级对下一期基金收益率和波动率预测能力较弱。

中国资管行业ESG最新发展态势调查

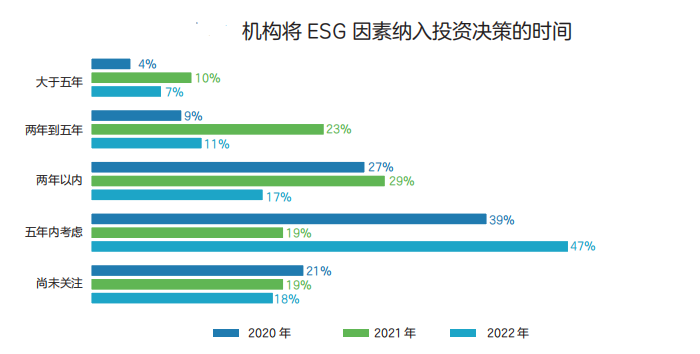

1. ESG理念不断深化,对ESG纳入投资实践的定义逐步严格、ESG投资回归理性。

2022年对ESG投资“已有实践”机构占比从6%提升至21%,反映出国内资管市场对ESG投资认识逐渐深化,ESG理念实践有所增加。

同时,2022年更多机构选择“不太了解”ESG或“五年内考虑”将ESG纳入投资决策,从ESG投资获得卓越投资业绩所需时间上看,认为“不会有卓越表现”“7到10年”“10年以上”的占比有所提升,意味着目前,资管机构认为ESG产品真正获得投资收益需要更长的时间。各机构对ESG的态度似乎回归理性。

2. 社会责任、提高品牌形象和声誉、产品供应多样化和差异化,是ESG投资的前三大动机。

根据汇丰银行2022年对528家金融机构的《全球ESG情绪调查》,纳入ESG的主要原因是吸引资本,其次是同行压力,而业绩考量是最薄弱的原因之一。

但本次调研显示,相比2021年,“社会责任”和“提高品牌形象和声誉”替代“降低投资风险”和“提高长期回报”,成为受访机构采用ESG策略的前两大动机,这可能源于目前阶段国内机构尚未从ESG投资中获得显著超额收益,但我国自上而下推动ESG理念,引发资管机构对ESG理念的关注。

3. 重视ESG交流与策略研发,第三方服务机构是ESG工作主要支持力量。

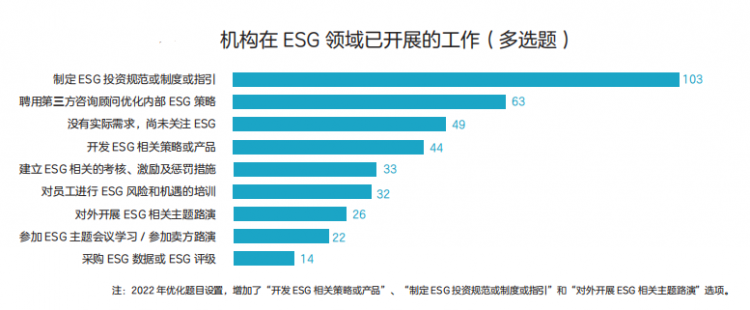

目前机构在ESG领域方面开展的工作正在全面铺开。具体而言,ESG理念在国内资管市场盛行,市场各方对ESG的关注和兴趣增加。

ESG相关会议为市场参与方提供了更多交流和学习的机会,27%的机构“参加第三方组织的相关主题会议学习”,2021年该选项仅为17%。此外,机构还以“对员工进行ESG风险和机遇的培训”、“开发ESG相关策略或产品”、“采购ESG数据或ESG评级”为主。

4. ESG评级体系本土化及特色化渐成趋势。

资管机构认为国内机构所提供的ESG评估框架更能够反映符合国情的ESG水平,对境内投资更有参考意义。从具体指标上看,与去年相比,认为公司治理维度仍然是ESG三维度中对公司业绩和经营表现影响最大的因素的机构占比上升;环境和社会维度的重要性有所降低。

(本文转载自香港中文大学(深圳)MBM ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

热门推荐

备考交流

最新动态

- 活动推荐 | MBM全新栏目《MBM非常道》正式上线! 邀请您一起对话CEO 2024-05-06

- AI 技术革命将如何重塑未来职场? 2024-04-22

- 倒计时|港中大(深圳)管理学理学硕士MBM2025级提前批次入学申请将于4月25日截止 2024-04-17

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 05/04 报名 | “中国经济变局下的企业风险管理”复旦大学李若山教授公开课暨联合宣讲会

- 05/08 集赞赢取精美礼品 | 面试诀窍、备考经历、海外交换,报名5月8日面试圆桌派,用10个问题揭秘三位高分学长的备考秘籍!

- 05/11 报名 | “企业数据资产盈利的商业模式”复旦大学教授公开课暨项目招生说明会

- 05/12 招生工作|浙工大校园开放日暨MBA、MEM项目宣讲会通知

- 05/12 「复旦大学 EMBA 项目」与「复旦-台大 EMBA 项目」介绍会 | 活动预告

- 05/12 香港大学MBA大师级示范课 | 双剑合璧,对话未来,一起再飞跃!

- 05/15 提速您的职业发展之旅|报名5月15日港科大MBA线上招生分享活动

- 05/17 限时抢位!长江商学院MBA项目5月北京体验课

- 05/18 西交利物浦大学IMBA公开课 | 颠覆性的市场环境将为领导力带来哪些挑战?

- 05/18 第二期校园体验日开放报名 | 学长学姐带你感受你最想知道的华东师大MBA!