李峰:再融资新规改善融资环境 应警惕杠杆、波动风险 | 高金洞见

2月14日,证监会发布了修改后的《上市公司证券发行管理办法》、《创业板上市公司证券发行管理暂行办法》和《上市公司非公开发行股票实施细则》(统称为“再融资新规”);而近日,证监会发布了《关于上市公司非公开发行股票引入战略投资者有关事项的监管要求》,对再融资新规进行“打补丁”。再融资新规有何作用,同时需警惕哪些风险?

对此,上海交通大学上海高级金融学院会计学教授、中国金融研究院副院长、上海高金金融研究院联席院长李峰和上海交通大学中国金融研究院研究员胡浩受邀撰文,分享观点,“监管机构和投资者应当警惕一级市场上的杠杆风险和二级市场的波动风险,加强对定向增发机构的信息披露要求,加强对公司业绩和定增项目的研究和甄别能力。”

2月14日,证监会发布了修改后的《上市公司证券发行管理办法》、《创业板上市公司证券发行管理暂行办法》和《上市公司非公开发行股票实施细则》(统称为“再融资新规”),此次修改显著放宽了对主板(中小板)、创业板上市公司定向增发股票的监管要求。再融资新规改善了融资环境,提升了资本市场直接融资的灵活度,这从市场当前火爆的定增行情也得到了印证。然而从企业动机和历史经验来考虑,我们也要警惕由此扩大的套利空间和杠杆风险,及其对资本市场可能产生的负面影响。

再融资新规改善融资环境

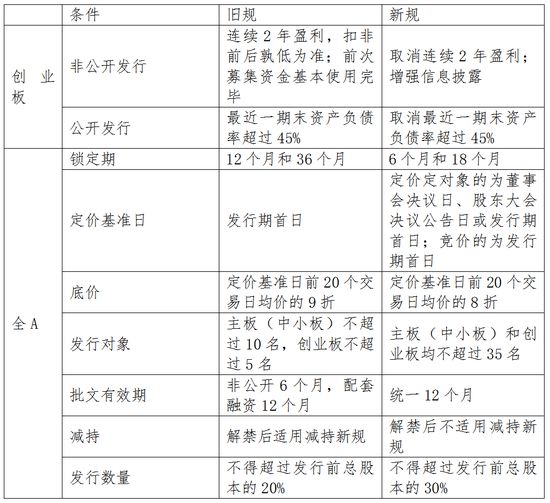

再融资新规对认购者限售期、定向发行对象人数、最高发行折价、定价基准日认定等方面的放松。再融资新规将原有再融资的锁定期由36/12个月缩短至18/6个月,定价折扣率由前20个交易日均价的90%下降至80%;发股数量上限由发行前总股本的20%提升至30%,同时取消了非公开发行2年盈利的要求。

表1 再融资新规与旧规的主要差异

数据来源:上海交通大学中国金融研究院整理

这些要素变化,都在近期A股上市公司发布的定增方案中展现出来。例如恒邦股份发布的定增方案显示,公司此次发行股份的定价,是按照定价基准日前20个交易日公司股票交易均价计算,定增价格未低于交易均价14.51元/股的80%,同时定增发行数量也以发行前公司总股本的30%为限。

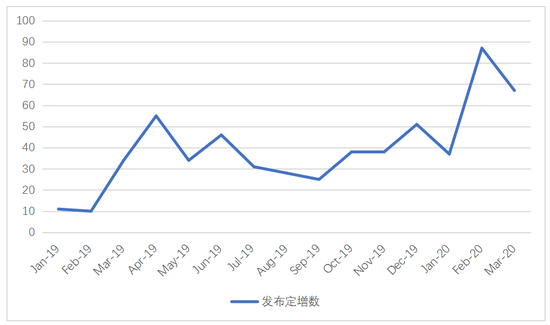

再融资新规发布以来,截至3月13日,短短一个月的时间,合计有143家上市公司发布了定增预案,较去年同期有着较大幅度的增长。除此以外,从近期抛出定增方案的上市公司来看,存在着一个特征,即折价率绝大部分为8折,且拟募资的金额较大,拟募资额超过10亿元的,就有多达71家上市公司,占比达50%。

图 1 2019-2020发布定增公司数

数据来源:Wind

放松再融资政策可以使得缺钱的成长型企业在短期内获得更多的资金发展自身业务和并购外部资产,有利于企业业绩改善。客观来看,通过降低一系列限制性要求,再融资新规明显改善了上市公司融资环境,增强了资本市场服务实体经济的能力,有助于活跃市场,有利于资本市场的长远发展。

定增限制放宽诱发套利动机和杠杆风险

然而,我们也应当意识到再融资新规大幅降低了发行底价,缩短了锁定期,有可能诱发企业的套利动机。通过向控股股东、实际控制人、关联方进行定向增发,相关定增对象以远低于市场价的价格获得公司股票,在较短的锁定期后抛售,可能获利颇丰。

例如首单2月20日晚间,劲胜智能发布定增预案,公司计划以3.7元/股向包括大股东暨公司董事长夏军在内的11名投资者,定增发行不超过4.29亿股募资不超过6.85亿元。募集资金扣除发行费用后全部用于补充流动资金和偿还银行*。劲胜智能的定增预案显示,11名投资者已经确定了认购数量和认购金额。在这11名认购对象中,认购份额最大的出资人是公司董事长夏军。其认购金额为1.8亿元,占到了此次6.85亿元定增金额的26.28%,接近3成的定增份额即4865万股将由夏军获得。目前,夏军不仅仅是劲胜智能的董事长,其和一致行动人也是公司的第一大股东。

又如中核钛白2月24日发布的非公开发行A股股票预案显示,发行对象为公司控股股东及实际控制人王泽龙共1名特定对象,以现金方式认购公司股份;发行价格为3.47元/股。在更极端的情况下,若公司方或关联方通过发债募集资金,并通过腾挪实际将募集资金用于购买定增的股票,实则是无本万利的买卖。

同时我们也注意到再融资新规取消连续2年盈利的非公开发行限制。那么定增的股票若因为公司业绩问题出现股价的大幅下滑,也会给杠杆操作的股东、一致行动人、关联方带来较大风险,并进一步反映在公司股价上,形成恶性循环。

这些套利动机和杠杆风险值得监管机构和投资者关注和仔细甄别。

警惕二级市场波动风险

从对二级市场的影响看,定增新规意在盘活资本市场的流动性。持续高效的流动性优势,也有利于股票市场的持续活跃,促进股票市场投资吸引力的稳步提升。

对于定增对象而言,高折价率意味着更高的安全边际和潜在定增收益。例如:假设一个询价投资者参与的定增以发行期首日为基准以80%的折价率发行,那么即使未来股价并未大幅波动,半年锁定期后仍可以获得25%的收益。对于此类定增参与者来说,即使考虑股价下跌的情况,只要下跌幅度不超过20%,投资毛收益仍将为正。假设另一个战略投资者参与的定增以董事会决议公告日为定价基准日,并按照80%的折价提前锁定价格,那么预案公布后带来的股价涨幅有望带来巨大的折价率和更高的定增收益。这一股价涨幅给战略投资者提供了更高的安全边际。

然而定向增发实际稀释了股权价值,同时使得部分投资者抽调二级市场的资金参与定增,对于部分成长性并不优秀的企业而言,定增可能导致股价在二级市场的大幅下跌。例如,2018年至2019年5月,有183家公司2019年5月底收盘价处于增发价之下,占实施增发公司数量的54%,造成机构投资者形成浮亏逾1000亿元。因此大规模定增带来的二级市场波动风险也值得投资者高度警惕。

结 语

整体来看,再融资新规的实质性“松绑”,激发了资本市场的融资热情,提升资本市场的融资效率,增强市场的流动性优势。同时再融资新规为参与定增项目的资本带来了一定的套利空间。然而监管机构和投资者应当警惕一级市场上的杠杆风险和二级市场的波动风险,加强对定向增发机构的信息披露要求,加强对公司业绩和定增项目的研究和甄别能力。

内容来源 | 新浪财经意见领袖

(本文转载自上海交通大学上海高级金融学院 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

- “新时代 新金融 新作为”上海交通大学上海高级金融学院成立15周年大会举行 2024-04-22

- 4月17日北京|项目主任面对面—全国班(北京)专场活动 2024-04-16

- 从芯片、模型,到商业应用,AI时代的第一批赢家做对了什么? | 高金MBA-科学企业家 2024-04-13

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 04/02 暨南大学MBA名师公开课丨解析AI数字人跳舞视频——制作实操及变现路径

- 04/06 活动报名|投资风险与回报的掌控,港科大MBA大师课助你了解交易的智慧

- 04/06 这所双一流有调剂!云南大学EMBA/MTA调剂政策官方解读来了!

- 04/06 报名 | How your Firm will Shape the Future?“小火车”教授公开课暨复旦大学-BI(挪威)国际合作MBA项目说明会

- 04/08 今晚7点!哈尔滨工业大学商学院调剂说明会直播预约开启

- 04/10 4月10日招生开放日 | 第一批面试前最后一场,交大建筑本科学姐与你分享职业转型经历

- 04/11 【活动报名】4月11日@清华大学|2024科创产业投资峰会:硬科技、智能造、创未来

- 04/11 活动报名 | 中欧思创会洛阳站,聚焦智能制造

- 04/12 活动报名 | 香港中文大学(深圳)金融EMBA校园开放日暨24级课程说明会

- 04/12 长江MBA公开课:AI驱动下的企业变革|活动报名