长江商学院:科创板百日,距离成熟的注册制市场有多远?

【MBA中国网讯】

编者按

截至作为资本市场的“新生儿”,科创板在10月29日迎来开市第100天。市场各方用关切呵护的目光注视着科创板,期待它乘风破浪、行稳致远。

科创板这块“试验田”效果如何?它距离成熟的注册制市场还有多远的路要走?中央国债登记结算有限公司博士后刘一楠,及长江商学院金融学教授欧阳辉,将依据市场数据表现,带你读懂“科创板的一百天”。

欧阳辉

美国加州大学伯克利分校博士

美国杜兰大学博士长江商学院金融学教授

杰出院长讲席教授EMBA项目副院长

科创板:IPO首日大涨、交易活跃、随后震荡回跌

当前科创板在交易规则上的一大改革是对IPO首日与前5日均取消了涨跌幅限制,上市5日之后的涨跌幅限制为20%。主板IPO首日涨幅限制为44%,首日之后涨跌幅限制为10%,风险警示板(ST与ST*)涨跌幅限制为5%。

科创板首日开板上市的25家公司首日涨幅均值为139.55%,中值为109.90%。IPO首日涨幅最高的是安集科技(400.2%)、西部超导(266.6%)、心脉科技(242.4%),有9家公司首日涨幅在100%以内。

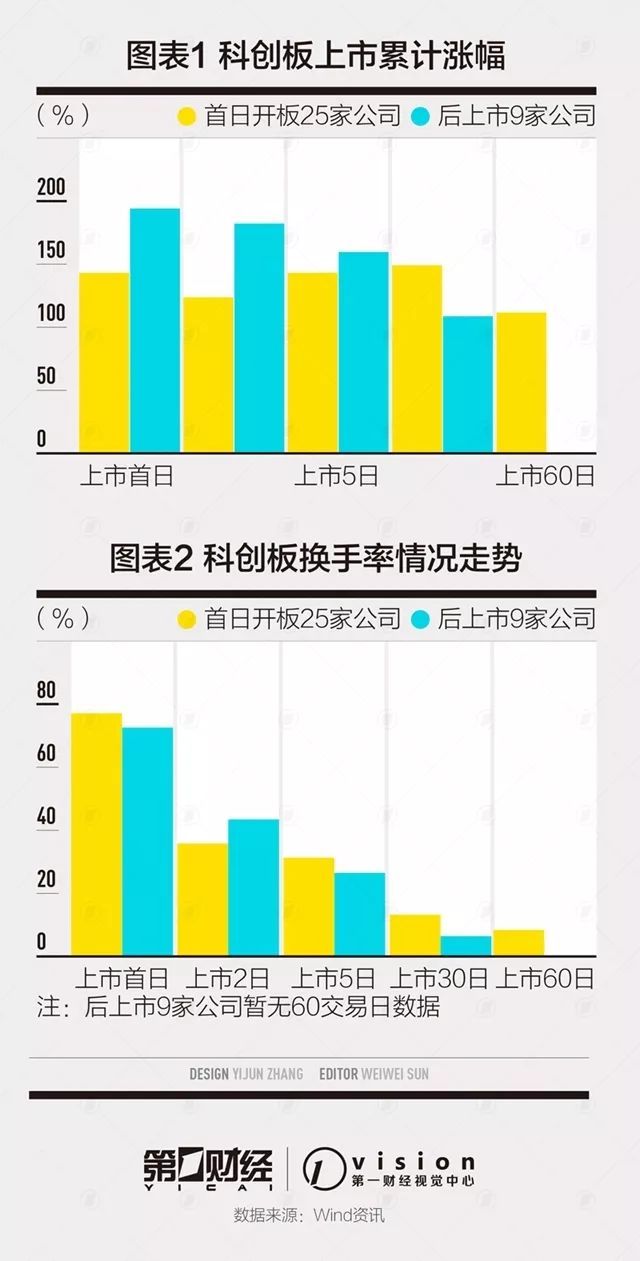

上市首日大涨之后,科创板股价小幅震荡,当日涨跌在10%以内,甚至并未触及20%的涨跌幅限制。上市5日后累计涨幅均值为140.20%,上市30日累计涨幅均值为144.8%,而上市60日后则出现了一定回落,累计涨幅均值跌至107.9%。若剔除首日涨幅的影响,上市30日后相对于首日收盘价的涨幅为11.43%,上市60日后较首日收盘价下跌了18.6%。

科创板首日开板后,有9家公司后续上市,包括晶晨股份、柏楚电子、微芯生物等,后9家上市公司首日涨幅为192.68%,高于开板日上市的25家公司。而开板后上市的9家公司市场表现显著弱于首发25家公司,5日内涨幅降至156.62%,上市30日内涨幅降至105.48%。若剔除首日涨幅,上市5日后较首日收盘价下跌了17%,30日下跌32.89%,60日下跌41.54%。

与IPO首日大涨同步出现的是,科创板首日交易的高度活跃。针对首日上市的25家公司,上市首日换手率均值为77.78%,之后换手率逐渐降低,上市后第五日换手率均值为32.02%,上市30日换手率为13.55%,上市60日换手率降低至8.97%。后续上市的9家公司换手率也呈现类似特征,上市首日换手率均值为72.53%,之后逐步下降,上市后30日换手率均值降至6.34%。

科创板与主板对比:首日涨幅、募资额、市盈率均高于主板

对比2019年来科创板与A股其他板块上市发行与交易情况:从上市数量与募资金额上看,截至2019年10月21日,科创板目前共有34家上市公司,募资总额为480.84亿元,超过上证所主板(2019年44家公司上市,募集资金总额为426.72亿元)、创业板(213.96亿元)与中小板(300.57亿元)。

科创板单笔IPO募集资金均值为14.14亿元,也超过主板(9.92亿元)。从估值水平上看,科创板市盈率IPO均值为65.01,远高于其他板块。

科创板并未出现成熟注册制市场的交易特征

分析港股市场与纳斯达克市场IPO案例,成熟的注册制市场呈现以下特征:

第一,首日涨幅不高。截至2019年10月21日,2019年港股IPO首日涨幅均值为10.53%,纳斯达克市场首日涨幅均值为14.12%;港股和纳斯达克市场IPO首日涨幅中值均接近0,说明近一半公司上市后出现“破发”(跌破发行价)。

第二,随着上市时间推进,价格走势较为平稳。近一半公司在一个月内走势低于发行价,说明资本市场对上市公司的价值判断并非完全认可。

第三,上市首日换手率不高、交易活跃度有限。港股市场与纳斯达克市场换手率均值分别为12.05%与10.08%,均在15%以内。

成熟注册制市场出现上述特征的原因在于:

一是注册制下监管层不对上市公司的数量与价格进行限制,IPO供给较为充裕,不存在IPO抑价,因此不需首日大涨进行补偿。

二是监管层只对信息披露进行形式审核、不做实质判断,由市场投资者独立判断市场价值。

三是常态有序的退市制度也倒逼投资者谨慎判断上市公司的真实质量与投资前景。

四是市场化的IPO定价机制将缓解IPO抑价,降低IPO首日涨幅。成熟注册制市场中公司在上市前经过预路演、路演与累计招标三阶段,最终在价格与需求均衡水平的基础上确认发行价格。

科创板目前并未出现与成熟注册制市场相同的交易特征:

首先,科创板首日涨幅的均值达到153.61%,中值为117.33%,显著高于其他成熟注册制市场。

其次,上市后一个月内,科创板仍普遍地保持较高的累计涨幅,显著区别于成熟注册制下的“一半上涨”。

第三,从换手率上看,首日大幅上涨导致科创板首日交易明显更为活跃,首日换手率中值为76.47%,几乎八倍于成熟注册制市场。

第四,从募资额上看,通过汇率调整,科创板IPO募资规模均值为2亿美元,高于2019年港股IPO募资额均值(0.88亿美元),与纳斯达克市场IPO募资额(1.99亿美元)基本相当。

科创板价格走势与交易特征类似于主板限价前(2012年之前)

目前科创板交易特征既不同于当前主板市场,又显著区别于成熟注册制市场(港股与纳斯达克),那么科创板当前IPO有何规律可循呢?

研究发现,科创板价格走势、交易情况与主板限价前(2012年之前)有相当的类似。

我国对IPO涨幅进行44%的限制始于2014年。2012年后,证监会开始对IPO进行自查与核查。2013年11月证监会发布《中国证监会关于进一步推进新股发行体制改革的意见》。2014年1月IPO重启,同时对IPO价格与数量进行一定的行政干预:证监会将新股发行的首日最高涨幅限制为44%,同时要求不得超募,发行价格不建议高于行业平均市盈率。

对比主板限价前(2006~2012年)、限价后(2014~2018年)与科创板IPO情况,发现科创板在以下方面的交易特征类似于主板限价之前:

一是在价格方面:

科创板与限价前主板市场均呈现“首日大涨,之后震荡回跌”,首日IPO大涨来弥补IPO抑价,科创板首日涨幅还高于限价前的主板市场;30日内走势相对较为平稳,60日之内股价出现显著下跌,跌去首日涨幅的30%~50%。而限价后市场首日涨幅受到限制,首日后补涨明显。

二是从交易情况:

科创板与主板限价前的首日大涨导致首日高换手率,均超过70%;而限价后由于IPO补涨导致首日换手率(1.09%)较低。

三是从市盈率:

科创板与主板限价前市盈率均不受限制,科创板市盈率(65.01倍)还高于主板限价前(37.92倍)。

科创板要想成为成熟的注册制市场仍需不断完善探索

科创板是我国构建多层次资本市场的重要探索性、创新性实践,一方面为科技创新、战略新兴企业提供融资机会,更为重要的是总结实践经验并“反哺”主板,进一步促进资本市场整体的稳健运行。

因此,我国资本市场需要的是科创板对注册制做出有益探索。目前科创板并未体现出成熟注册制的市场特征,而是与IPO限价前的主板市场存在一定相似,原因有以下方面:

从IPO供给角度看:

科创板目前开板交易时间较短,上市公司数量有限,IPO供给尚不充分,待上市公司数量提升后,IPO首日涨幅或将出现回落。

从投资者预期角度看:

目前投资者依然保持着IPO只涨不跌的预期参与科创板交易,导致科创板首日的高涨幅与活跃交易。

从IPO定价角度看:

市场化的科创板定价机制需要进一步发展与探索。2019年5月,《科创板首次公开发行股票承销业务规范》与《科创板首次公开发行股票网下投资者管理细则》正式发布,规定对科创板所有新股均全面采用市场化询价制度,具体流程简述为“确认询价对象-向网下投资者询价-确认发行价格”,其中询价对象只包括机构投资者,向网下投资者询价既可通过初步询价确定发行价格,也可初步询价确定发行价格区间后,通过累计投标询价确定发行价格。

随着科创板上市公司的不断扩容,定价机制的市场化程度将不断增强,有助于缓解IPO抑价,使首日涨幅稳定在合理范围内。

从配套措施角度看:

科创板开板交易时间尚短,信息披露制度的监督价值尚未充分发挥,且尚未出现公司退市,投资者对注册制下的公司退市尚无具体经验,对科创板投资的谨慎性判断需要进一步提升。

综上,科创板要想成为成熟的注册制市场,并为主板市场探索宝贵经验:一方面需进一步提升IPO定价机制的市场化程度,打破IPO只涨不跌的预期;另一方面需完善退市制度、信息披露制度、法律制度与投资者保护制度,使资本市场真正反映公司的价值与投资前景。

2019年,长江商学院EMBA取长三角国家战略之势,将35期上海班升级打造成为首届长江EMBA科创班。首期科创班的75名学员背景呈现了多行业、跨地域分布、高比例上市企业的特点。

(本文转载自第一财经 ,如有侵权请电话联系13810995524)

* 文章为作者独立观点,不代表MBAChina立场。采编部邮箱:news@mbachina.com,欢迎交流与合作。

备考交流

最新动态

- 整合全球名校资源 长江全球独角兽项目带你打开商业新版图 2024-03-26

- 比亚迪“亮剑”,是双向奔赴还是弯道超车? 2024-03-26

- 新能源汽车的2024:谁能进入决赛圈? 2024-03-18

活动日历

- 01月

- 02月

- 03月

- 04月

- 05月

- 06月

- 07月

- 08月

- 09月

- 10月

- 11月

- 12月

- 04/02 暨南大学MBA名师公开课丨解析AI数字人跳舞视频——制作实操及变现路径

- 04/06 活动报名|投资风险与回报的掌控,港科大MBA大师课助你了解交易的智慧

- 04/06 这所双一流有调剂!云南大学EMBA/MTA调剂政策官方解读来了!

- 04/06 报名 | How your Firm will Shape the Future?“小火车”教授公开课暨复旦大学-BI(挪威)国际合作MBA项目说明会

- 04/08 今晚7点!哈尔滨工业大学商学院调剂说明会直播预约开启

- 04/10 4月10日招生开放日 | 第一批面试前最后一场,交大建筑本科学姐与你分享职业转型经历

- 04/11 【活动报名】4月11日@清华大学|2024科创产业投资峰会:硬科技、智能造、创未来

- 04/11 活动报名 | 中欧思创会洛阳站,聚焦智能制造

- 04/12 活动报名 | 香港中文大学(深圳)金融EMBA校园开放日暨24级课程说明会

- 04/12 长江MBA公开课:AI驱动下的企业变革|活动报名